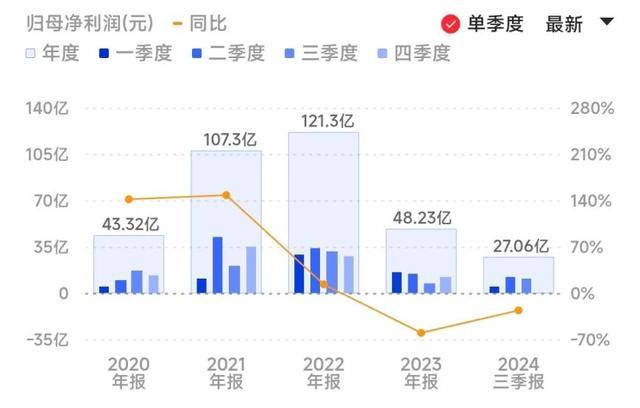

中芯国际Q3营收创新高 净利润大增56.4%

11月7日,中芯国际发布公告称,前三季度营业收入为418.79亿元,同比增长26.5%;净利润为27.06亿元,同比减少26.4%;扣非净利润为21.99亿元,同比下降10.4%。第三季度,公司实现营收156.09亿元,同比增长32.5%,环比增长14%;净利润10.6亿元,同比增长56.4%;扣非净利润9.11亿元,同比增长32.1%。

管理层表示,按照国际财务报告准则,三季度收入环比上升14%,达到21.7亿美元,创历史新高。这一增长主要得益于12英寸产品产能的提高。三季度新增2.1万片12英寸月产能,促进产品结构进一步优化,平均销售单价上升。整体产能利用率提升至90.4%,毛利率提升至20.5%。中芯国际三季度的月产能增加至88.425万片(8英寸约当量晶圆)。

展望四季度,中芯国际预计单季度收入环比持平至增长2%,毛利率介于18%至20%之间。年初至三季度末,经营活动产生的现金流量净额为122.64亿元,同比下降25%;研发投入合计38.95亿元,同比增长7%;研发投入占营收的比例为9.3%,较上年同期减少1.7个百分点。三季度单季资本支出为83.76亿元,同比下降45%;经营活动产生的现金流量净额为90.18亿元,同比增长67.2%;研发投入合计12.74亿元,同比增长2.8%;研发投入占营收的比例为8.2%,较上年同期减少2.3个百分点。

聚焦中芯国际第三季度营收,按应用分类,收入占比分别为:智能手机24.9%、电脑与平板16.4%、消费电子42.6%、互联与可穿戴8.2%、工业与汽车7.9%。各地区的营收贡献占比中,中国区占比为86.4%;美国区占比为10.6%,欧亚区占比为3%。按晶圆尺寸分类,三季度12英寸晶圆营收占比为78.5%,8英寸晶圆营收占比为21.5%。

东莞证券认为,下半年中芯国际有望受益于消费电子和智能手机平台的持续复苏,以及12英寸产能持续扩产带来的产品附加值提升,经营业绩有望逐步复苏,长期发展动能充沛。中邮证券指出,中芯国际正持续推进12英寸产能建设,预计2024年全年资本开支维持75亿美元。全球半导体行业兼具周期性和成长性,短期供需失衡不会影响行业的中长期向好。伴随终端设备智能化需求上升,市场规模持续提升,产业链各环节逐级回暖,晶圆代工作为产业链前端的关键行业,产能利用率有望逐步恢复,实现持续稳健的中长期成长。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系